こんにちは、ろこもこです!

高配当株投資をするにあたってこんな悩みをもつことないですか?

・銘柄分析ってどの項目をチェックすればいいの?

・そもそも銘柄分析って難しそう、面倒くさそう、時間がかかりそう…

・過去の配当利回りを参考に購入タイミングを検討したい

わたしも高配当株投資をはじめた時は同じ悩みをもっていました

このような悩みを放っておいたまま投資するのはとても危険!

なぜなら、適正価格がわからないので高値で買った直後に株価が下がり続けてしまう、

業績が良いのに暴落に巻き込まれて不安になり安値で売ってしまう可能性があるからです

大事なお金を投資するのだからそんな風にはなりたくないですよね?

(配当を出さなくなるなど、想定していたシナリオが崩れたときは損切しなければいけません)

そこで今回はバルカー【7995】について調べましたので、悩み解決の参考にしていただければと思います

この記事を読むことで

・チェックすべき項目がわかり、自分でも優良銘柄をさがせるようになる

・銘柄分析の時間を30分以上へらし、空いた時間をすきなことに使える

・利回りの推移がわかり、株価が高いとき(利回りが低いとき)の投資をさけられる

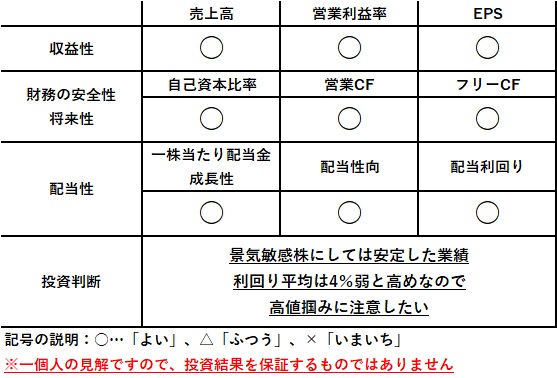

バルカーの銘柄分析結果

結論からだしてしまうと、下記表の項目を分析した結果、

「景気敏感株にしては安定した業績 利回り平均は4%弱と高めなので高値掴みに注意したい」と判断しました

その理由を会社概要と銘柄分析の詳細をもとに説明します

バルカーってどんな会社?

バルカーの主なビジネスは下記の3つです

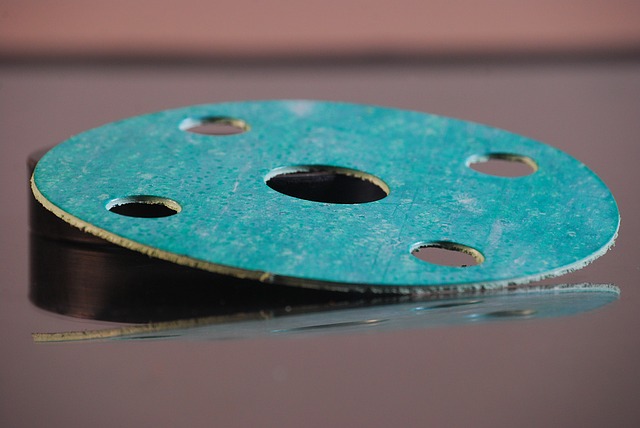

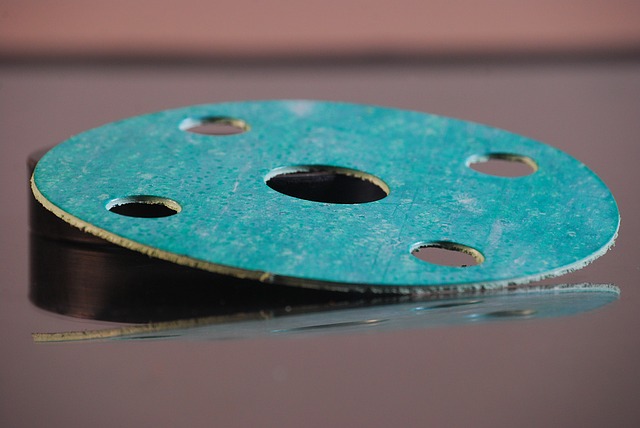

シール製品事業

・ガスケットやOリングなどの成形パッキンが主な製品

・半導体製造産業や自動車、化学プラント、製鉄プラントなどさまざまな場所で活躍

機能樹脂製品事業

・電気を通さないためのフィルムやテープ、ガラスクロス、他にもフッ素基板、粘着テープなど機能性樹脂を原料としたさまざまな製品を作っています

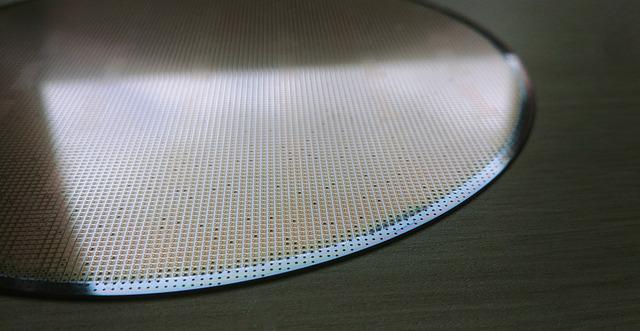

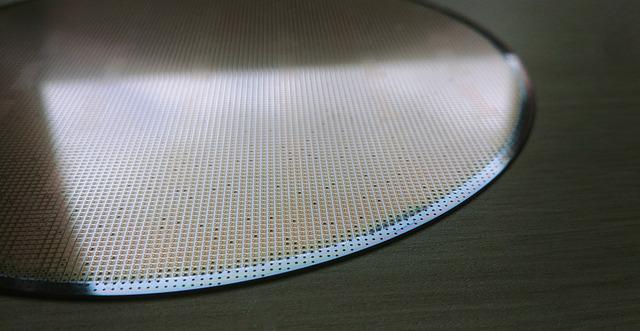

シリコンウエハーリサイクル事業他

・半導体メーカーで使用されたシリコンウエハーを買い取り、新たなシリコンウエハーに生まれ変わらせ、販売する事業

決算月、配当権利確定月、配当支払い月はいつ?

それぞれ以下のように決められています

決算月:3月

配当権利確定月:中間配当と期末配当の年2回あり、中間配当は9月、期末配当は3月

配当支払い月:中間配当は12月、期末配当は6月

バルカー 銘柄分析の詳細

わたしが銘柄分析のときに注目する項目は、「収益性」「財務の安全性・将来性」「配当性」の3つ

これらを総合的にみて投資対象として適切かを判断しています

それぞれの項目は、さらに2~3個の要素に分けられるので、ひとつずつ確認していきましょう

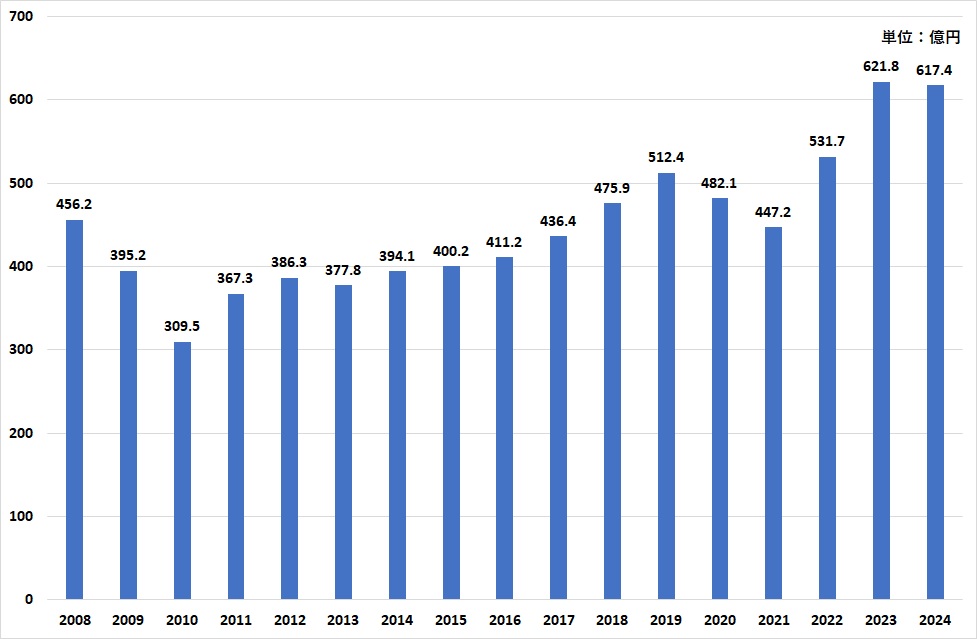

売上高(収益性)

「売上高」は企業が利益を計算するための源泉となる数値であり、増加傾向にあるかを確認します

2008年からの推移は下記グラフのとおり

長期のながれでは増加傾向にありますが、リーマンショックやコロナショックなどのタイミングでは大きく下落

一般的にバルカーが属している化学系の銘柄は景気の影響を受けやすいです

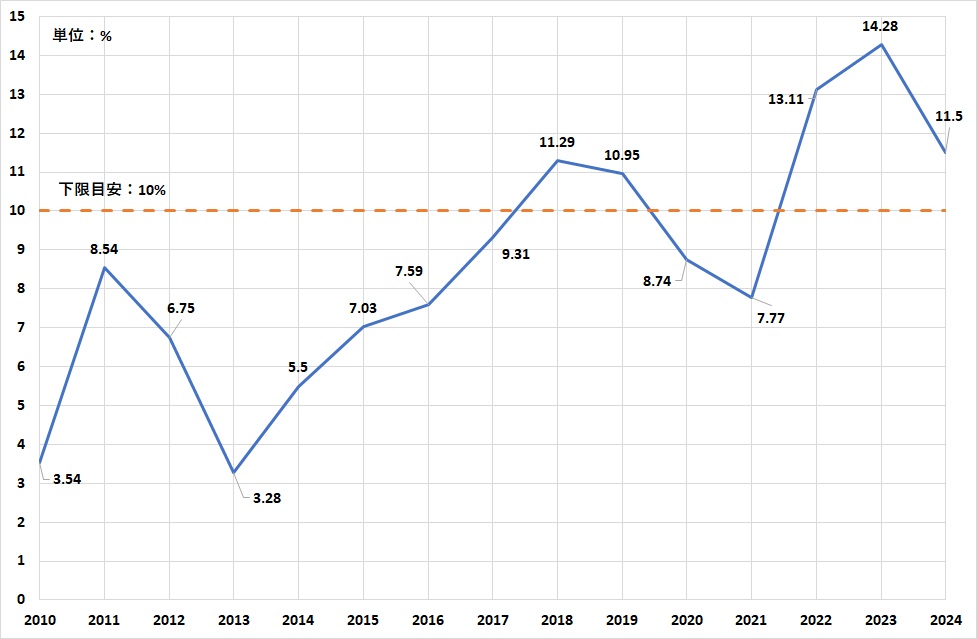

営業利益率(収益性)

目安として、継続的に10%を超えているかを確認します

2010年からの推移は下記グラフのとおり

ここ数年は10%を超える年もあり、2010年代前半よりも良い水準であるといえます

2021年からは材料コストが高騰していながらも10%前後を維持できているので、

材料コスト上昇分を製品価格にしっかりと転嫁できていると考えられます

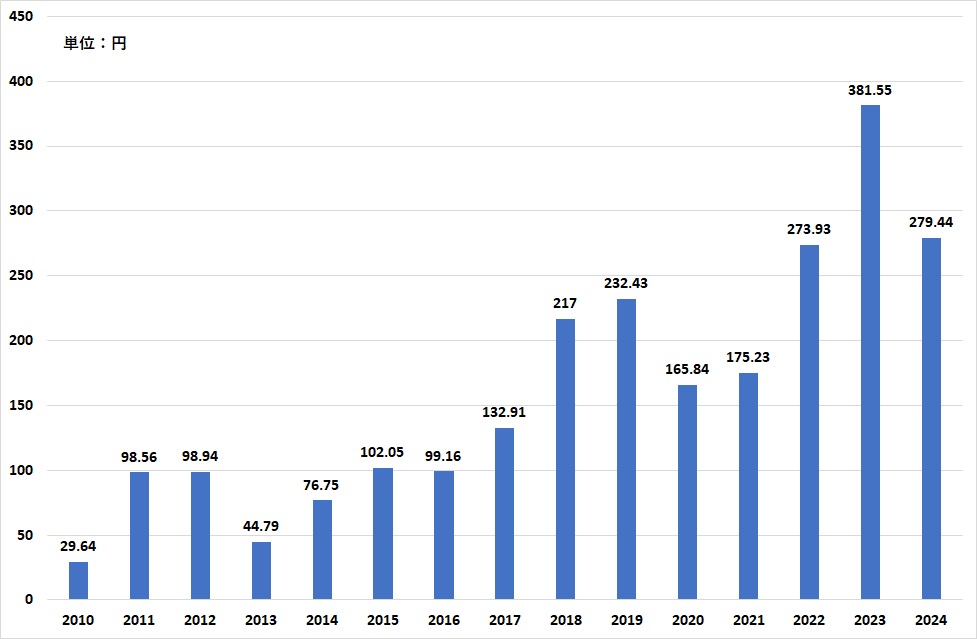

EPS(収益性)

増加傾向にあるかを確認します

2010年からの推移は下記グラフのとおり

年によって上下しているものの、長期的にみると上昇傾向ですね

2022,23年に過去最高を更新

毎年この勢いを続けるのは難しいと思いますが

数年かけて再び更新するような成長に期待したいです

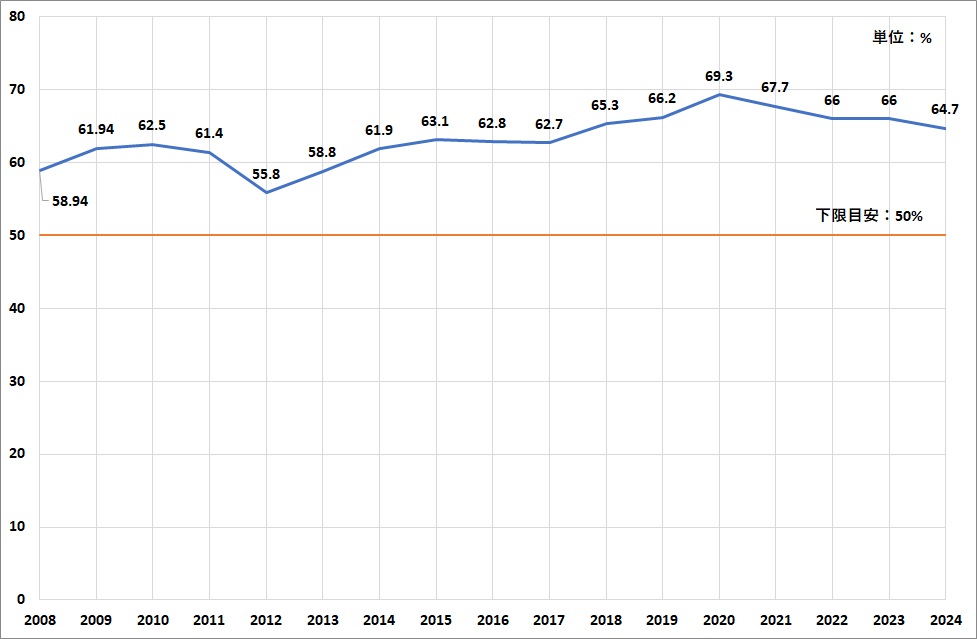

自己資本比率(財務の安全性・将来性)

目安として、50%以上の水準を維持できているかを確認します

2008年からの推移は下記グラフのとおり

下限目安である50%をラクラク超える60%代で推移

非常に安定した財務であり、倒産リスクも小さいと考えられます

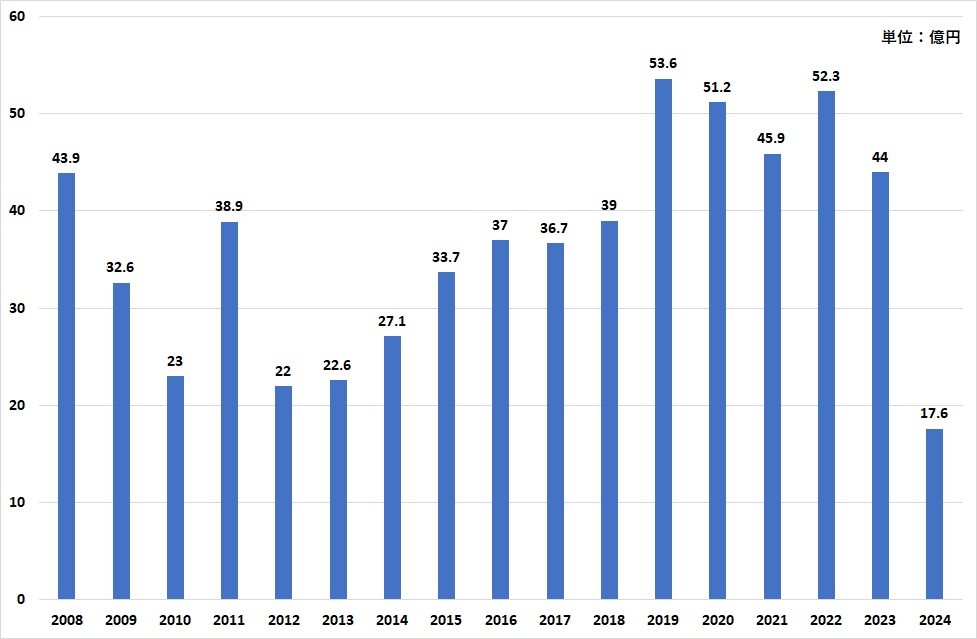

営業CF(財務の安全性・将来性)

営業CF(キャッシュフロー)は常にプラスを維持できているかを確認します

2008年からの推移は下記グラフのとおり

2008年以降でマイナスの年はなく、2012年以降は順調に金額をのばしています

2024年はガクっとおちていますが、純粋に当期純利益が少なかったため

内訳をみても問題となりそうな点はなさそうです

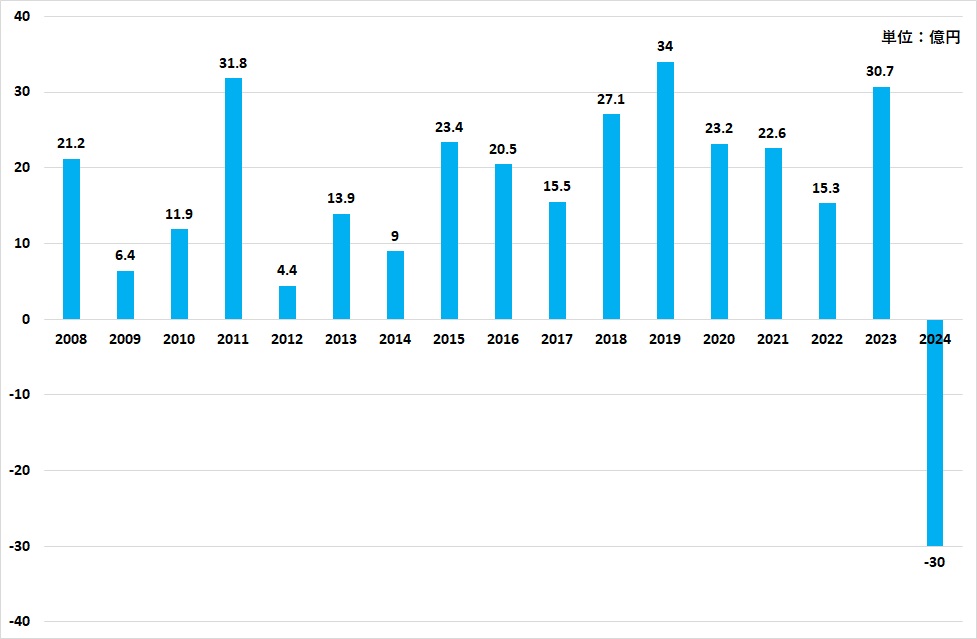

フリーCF(財務の安全性・将来性)

フリーCF(キャッシュフロー)はプラスを維持できているかを確認します

(厳密にはその内訳が重要ですが、マイナス続きになっていないことは重要です)

2008年からの推移は下記グラフのとおり

2008年以降で2024年は初めてのマイナス

営業CFがすくなかったこともありますが、

機能樹脂製品の新工場の着工・進行などによる投資CFの増加が要因です

将来性の面ではプラスと考えてもよいでしょう

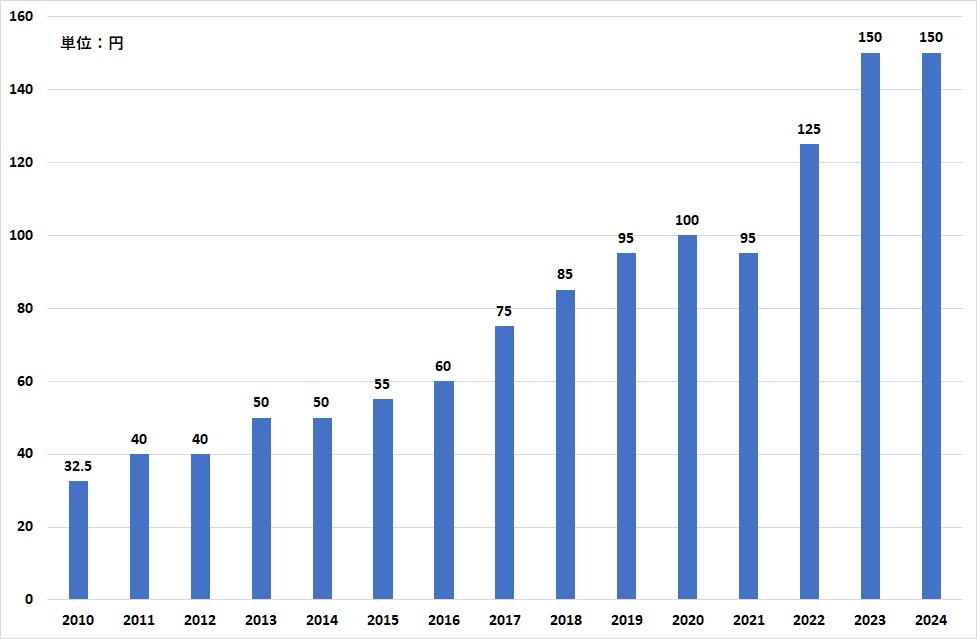

一株当たり配当金成長性(配当性)

一株当たりの配当金が増配(もしくは現状維持)の傾向であるかを確認します

2010年からの推移は下記グラフのとおり

2010年以降で減配があったのは2021年の一度だけ

それでも翌年は約31%もの増配を記録しています

景気敏感株であることは違いないのですが

そのなかでも比較的安定した業績、配当を維持している銘柄のひとつです

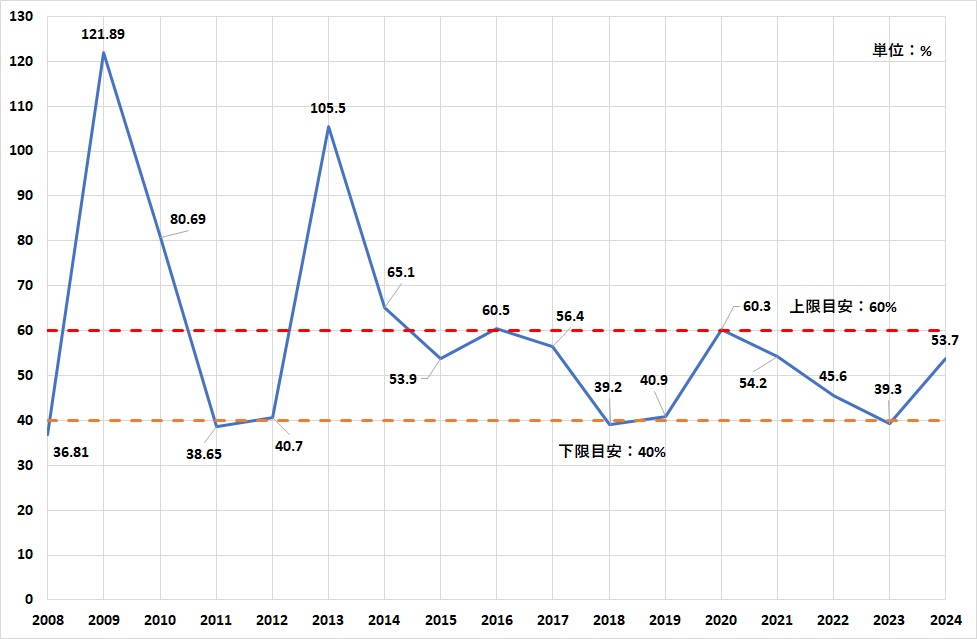

配当性向(配当性)

配当性向が40%以上~60%以下であるかを確認します

(特に、60%越えが頻出していないかが重要です)

2008年からの推移は下記グラフのとおり

過去には配当性向が高く、利益のほとんどを配当金として出していた時期もありますが、

ここ数年は40%~60%のレンジで落ち着いています

2024/7時点における配当政策では「株主還元性向」50%を目標とする、と明言しています

今後も利益が出た年はしっかりと株主への還元に期待できる銘柄といえるでしょう

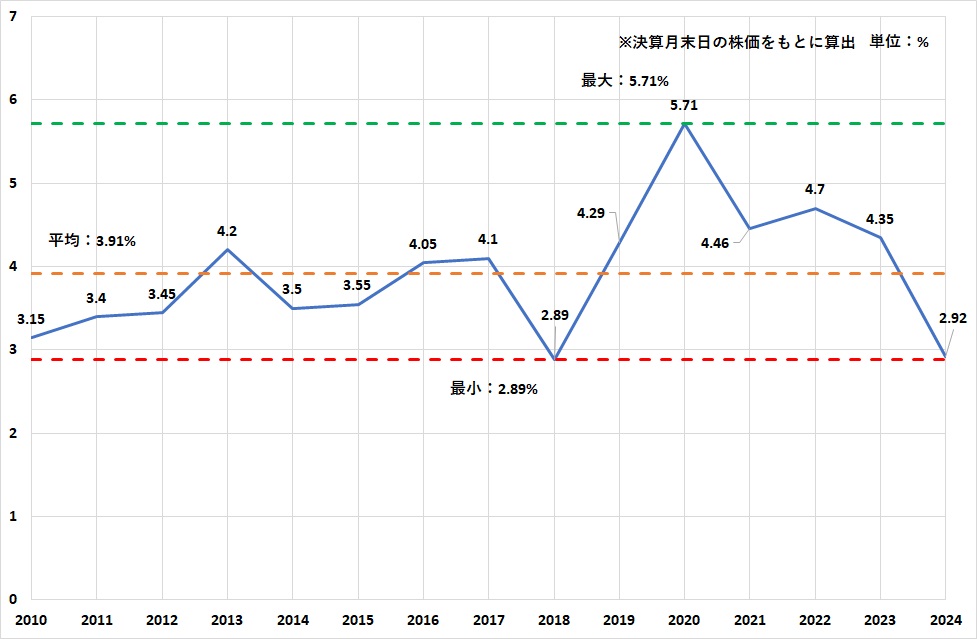

配当利回り(配当性)

過去の配当利回りの最小、平均、最大からどれくらいの利回りが適正なのかを確認します

(特に最大と平均の水準がポイントです)

2010年からの推移は下記グラフのとおり

平均3.91%、最大5.71%

ここ数年だけみても4%代は普通の水準

あまり低い利回りで買うと損失をかかえやすくなってしまうので、

せめて4.3%くらいになるまで待ってからの購入がよさそうです

株価推移(2023/7時点)

2008年からの株価推移は下記のとおり

この記事をはじめて投稿した2022/7の株価は2737円

記事を更新した2024/7の株価は3530円

長期的にみて上昇トレンドで直近の高値をつよく上抜けしています

もうすこし利回りが高くなったら購入したいですね

最新の株価は下記リンクからどうぞ

バルカー特有の投資リスク

・主力の「シール製品」、「機能性樹脂」に使用する材料が今後

PFAS規制に該当する可能性がある点

バルカーの将来性

とりあつかう製品は多くの産業で必要不可欠なため、将来性はあるでしょう

一方で、PFAS規制次第では投資対象からはずす可能性も考えています

まとめ

バルカー【7995】の銘柄分析、あらためて冒頭の表を見直すと以下のとおり

業績が景気に影響されやすい化学系の銘柄ですが、比較的安定した業績を残している銘柄

購入するタイミングだけ気を付けていれば、大ケガは避けられそうですね

関連銘柄記事

シール材やガスケット、パッキンつながりだと、ニチアス【5393】もおすすめです

一日でマスターできる!決算書の読み方をまなべる本2選

この記事を読んで、じぶんでも銘柄分析をできるようになりたい!でも、何から勉強したらいいか分からない…というかたにオススメの本を2冊紹介します

どちらもよく似た構成なので特徴を一つにまとめると

・決算書の要点にしぼって解説しているから、短時間でしっかりまなべる

・誰もが知っている企業を例に解説しているから、イメージがつきやすい

一冊だけ選ぶのであれば、企業を例にした解説がより詳細な

「100分でわかる!決算書「分析」超入門」が個人的にはオススメです

最後まで読んでいただき、ありがとうございます

この記事があなたの投資に役立てばうれしいです