こんにちは、ろこもこです!

高配当株投資をするにあたってこんな悩みをもつことないですか?

・銘柄分析ってどの項目をチェックすればいいの?

・そもそも銘柄分析って難しそう、面倒くさそう、時間がかかりそう…

・過去の配当利回りを参考に購入タイミングを検討したい

わたしも高配当株投資をはじめた時は同じ悩みをもっていました

このような悩みを放っておいたまま投資するのはとても危険!

なぜなら、適正価格がわからないので高値で買った直後に株価が下がり続けてしまう、業績が良いのに暴落に巻き込まれて不安になり安値で売ってしまう可能性があるからです

大事なお金を投資するのだからそんな風にはなりたくないですよね?

(配当を出さなくなるなど、想定していたシナリオが崩れたときは損切しなければいけません)

そこで今回はプラネット【2391】について調べましたので、悩み解決の参考にしていただければと思います

この記事を読むことで

・チェックすべき項目がわかり、自分でも優良銘柄をさがせるようになる

・銘柄分析の時間を30分以上へらし、空いた時間をすきなことに使える

・利回りの推移がわかり、株価が高いとき(利回りが低いとき)の投資をさけられる

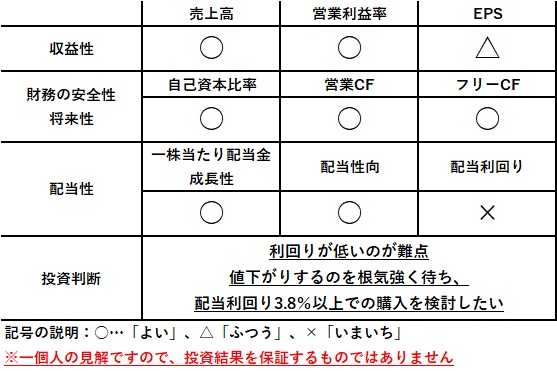

プラネットの銘柄分析結果

結論からだしてしまうと、下記表の項目を分析した結果、

「利回りが低いのが難点 値下がりするのを根気強く待ち、配当利回り3.8%以上での購入を検討したい」と判断しました

その理由を会社概要と銘柄分析の詳細をもとに説明します

プラネットってどんな会社?

プラネットの主なビジネスは下記の2つです

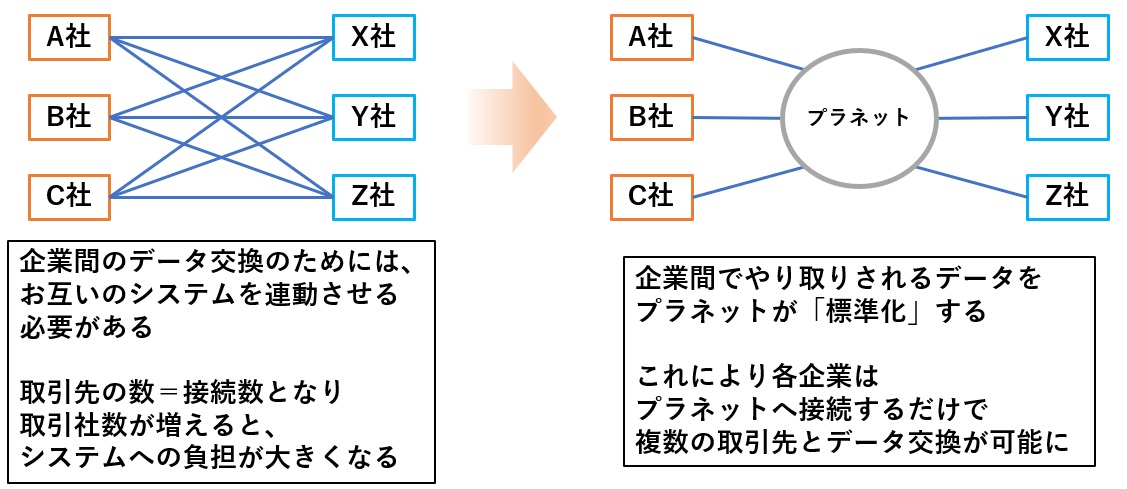

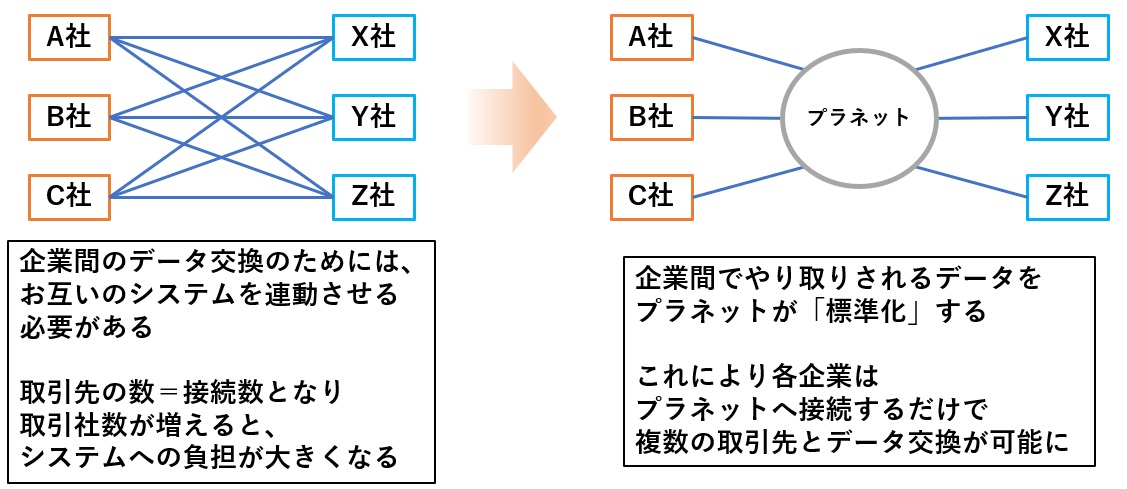

EDI(Electronic Data Interchange)事業

・メーカーや卸売業、原材料の製造メーカーとの間でやり取りされるデータ(受発注、出荷、請求、支払など)の交換サービスを提供

・データ交換サービスの「標準化」により、企業間での確実かつ効率的なデータ交換を実現

データベース事業

・取引先の商品情報(文字情報、画像、医薬品の添付文書、説明書など)をインターネットから提供するサービス

・登録されている情報は、ペットフードおよびペット用品、加工食品、飲料および酒類、日用品、化粧品、一般用医薬品、家庭用品など幅広い

EDI事業がメインのビジネスで、総売上高の約93%を占めています(2024年7月 決算資料)

EDIサービスの利用企業を一部抜粋すると下記のとおり

<メーカー>※2024年4月末時点で870社

日用品、化粧品:エステー、大王製紙、ライオン、花王、 など

ペットフード・ペット用品:ドギーマンハヤシ、ユニ・チャーム など

一般用医薬品:ロート製薬、ツムラ、大塚製薬、ユースキン製薬、小林製薬 など

介護用品:P&Gジャパン、王子ネピア、ユニ・チャーム、明治 など

<卸売業>※2024年4月末時点で489社

日用品、化粧品:あらた、中央物産、J-NET、エーアンドティー など

ペットフード・ペット用品:グローカルペットケア、三菱食品、ジャペル など

一般用医薬品:東邦薬品、PALTAC、リードヘルスケア など

介護用品:トーカイ、同仁社、ムトウ など

超有名メーカーも多数利用しています

決算月、配当権利確定月、配当支払い月はいつ?

それぞれ以下のように決められています

決算月:7月

配当権利確定月:中間配当と期末配当の年2回あり、中間配当は1月、期末配当は7月

配当支払い月:中間配当は4月、期末配当は10月

プラネット 銘柄分析の詳細

わたしが銘柄分析のときに注目する項目は、「収益性」「財務の安全性・将来性」「配当性」の3つ

これらを総合的にみて投資対象として適切かを判断しています

それぞれの項目は、さらに2~3個の要素に分けられるので、ひとつずつ確認していきましょう

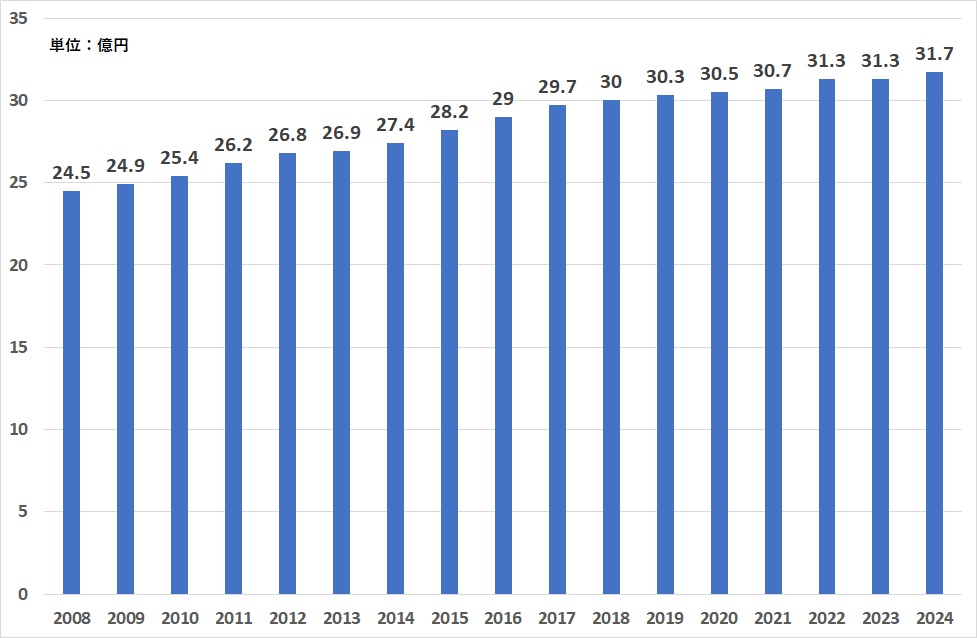

売上高(収益性)

「売上高」は企業が利益を計算するための源泉となる数値であり、増加傾向にあるかを確認します

2008年からの推移は下記グラフのとおり

伸び率はちいさいが、2008年以降一度も減収なし

ここまで売上高が安定している銘柄は数少ないです

プラネットのメイン事業であるEDI事業は、一般消費財の流通業界にかかわっています

一般消費財の多くはどのような状況でも必要とされるため、景気の影響を受けにくいことが背景として考えられます

また、社会情勢に影響を受けたとしても他の一般消費財でカバーすることで売上を確保できます

例えば、2020年頃は新型コロナウイルス感染拡大により、

日本に来る外国人の需要や一部の化粧品の需要が減少

しかし、マスクや除菌衛生用品、感染症対策品の需要が伸びたため、

全体でみると売上の大幅な減少につながりませんでした

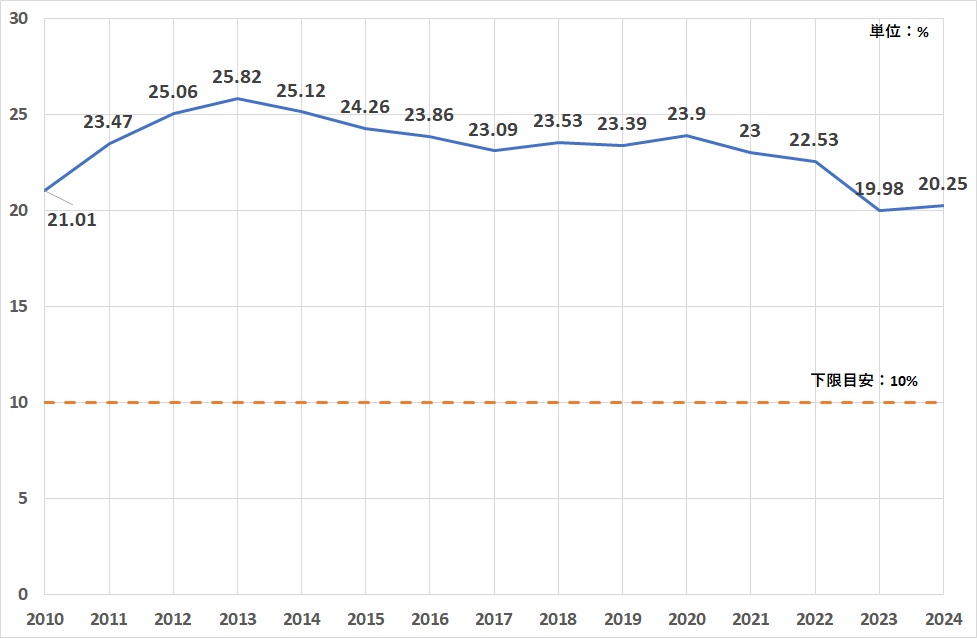

営業利益率(収益性)

目安として、継続的に10%を超えているかを確認します

2010年からの推移は下記グラフのとおり

2013年をピークにゆるやかな下降トレンドになっていますが、十分な営業利益率

モノを仕入れて販売するのではなく高付加価値なサービスを提供するビジネスモデルなので、

安定かつ十分な利益を確保できています

引き続きこの水準の維持に期待したいですね

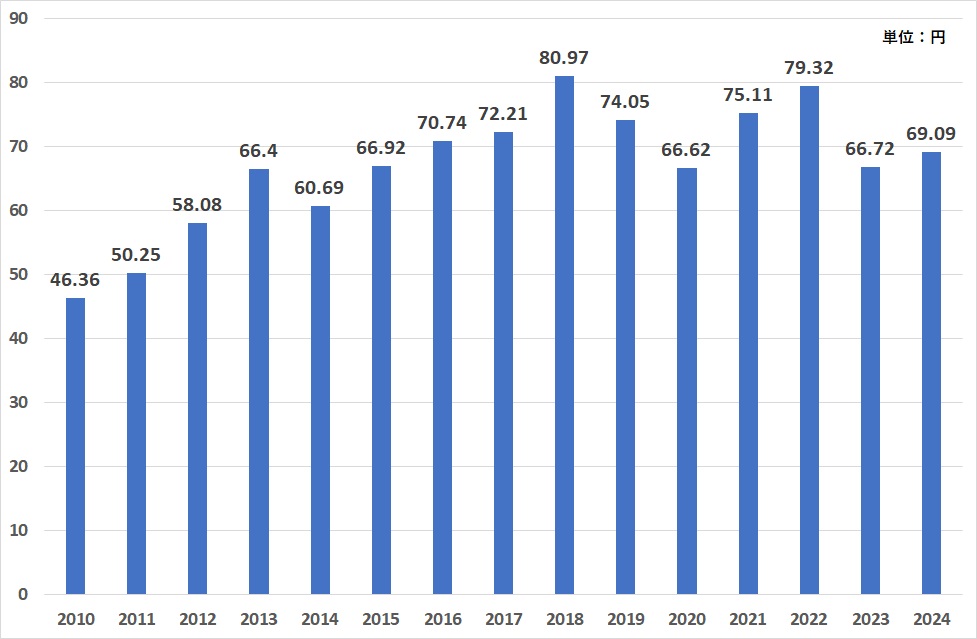

EPS(収益性)

増加傾向にあるかを確認します

2010年からの推移は下記グラフのとおり

急激な伸びはないものの、急落もなく緩やかな上昇トレンド

ここ数年の成績をみると、2020年 66.62円、2018年 80.97円となり約18%の下落

これは株式の評価損1億円を特別損失として計上したことも影響していて、

本業は順調に増益しているため、それほど気にする必要はないでしょう

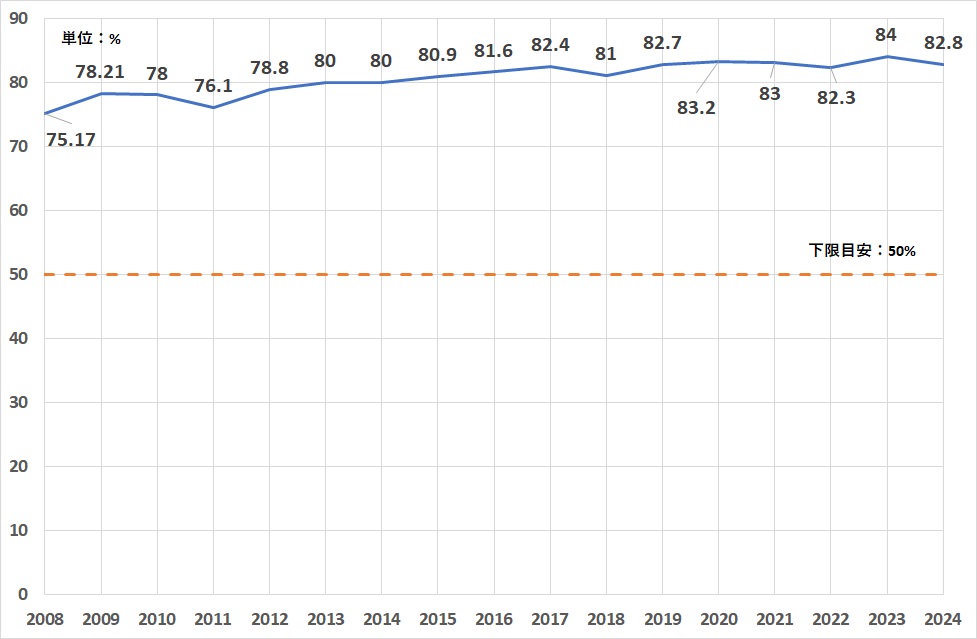

自己資本比率(財務の安全性・将来性)

目安として、50%以上の水準を維持できているかを確認します

2008年からの推移は下記グラフのとおり

もともと財務は健全だったうえに2013年以降は80%以上の水準となり、現時点では財務面を心配する必要はなさそうです

念のため負債の内訳も確認しておくと、2024年時点で借入金はゼロ

逆を言えば、借入による事業の急拡大は見込めませんが、

配当金を目的とした投資であれば事業拡大のペースはゆるやかでも問題ないと考えています

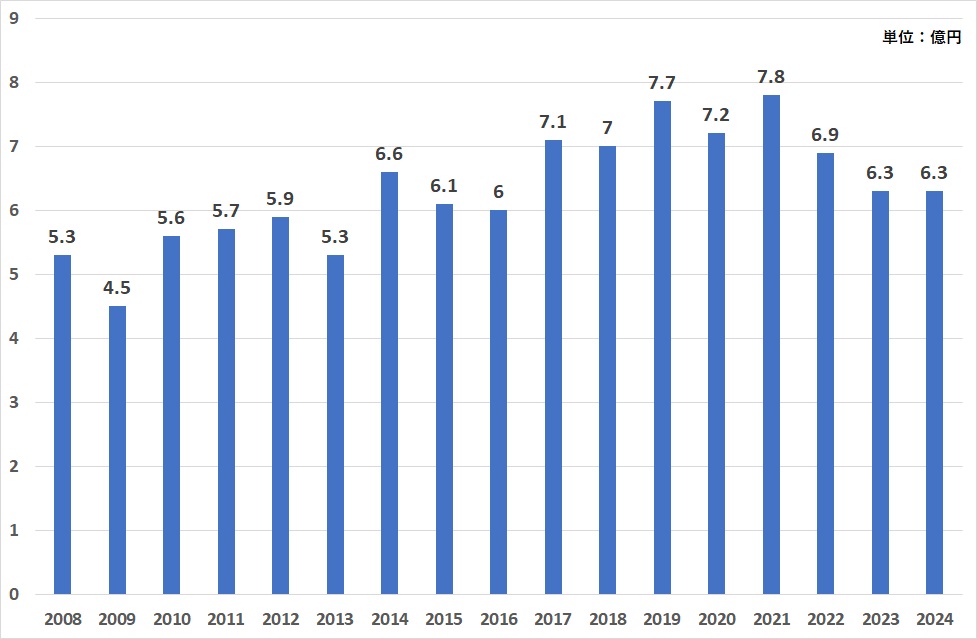

営業CF(財務の安全性・将来性)

営業CF(キャッシュフロー)は常にプラスを維持できているかを確認します

2008年からの推移は下記グラフのとおり

2008年以降、リーマンショックやコロナウイルスの感染拡大など景気に影響を与える事態はありましたが、ほぼ影響をうけることなく毎年プラスを維持

安定した営業CFということは、売上債権もしっかりと回収できていることを示すので、資金繰りも問題なさそうです

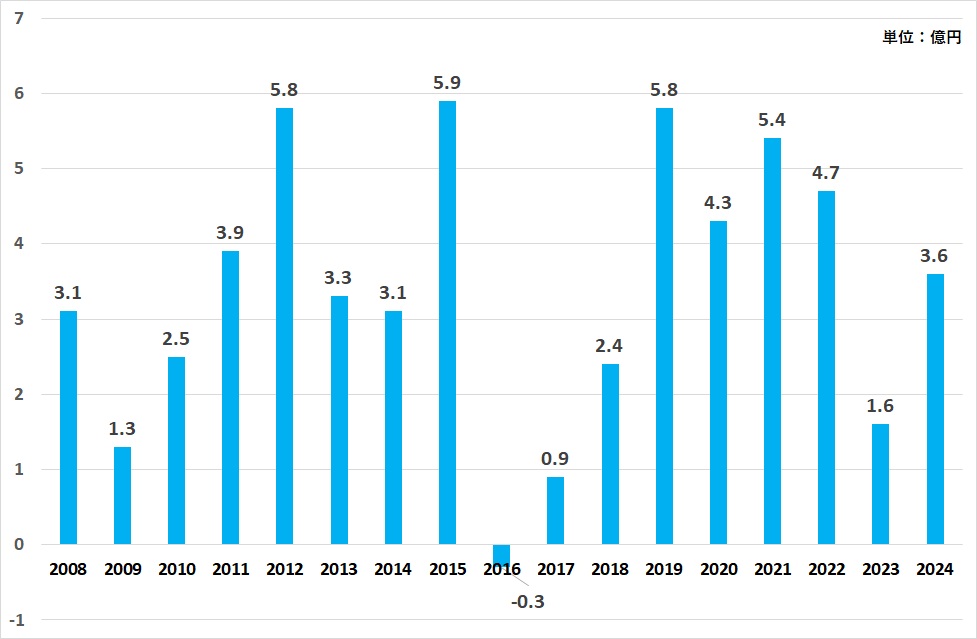

フリーCF(財務の安全性・将来性)

フリーCF(キャッシュフロー)はプラスを維持できているかを確認します

(厳密にはその内訳が重要ですが、マイナス続きになっていないことは重要です)

2008年からの推移は下記グラフのとおり

営業CFとは異なり増減が激しく、2016年は2008年以降で唯一のマイナスに

直近だと2017,2018年も低い値となっており、その理由は投資による支出が多いためです

それぞれの主な内訳は以下のとおり

2016年 ソフトウエアの取得による支出 約2億円 (前年比 約1.75倍)

投資有価証券の取得による支出 約4億円 (前年比 約40倍)

投資先は債券や@コスメを運営する株式会社アイスタイルの株式

2017年 ソフトウエアの取得による支出 約3億円 (前年比 約1.5倍)

関係会社株式の取得による支出 約1.4億円 (前年比 約2.81倍)

2018年 ソフトウエアの取得による支出 約3.2億円 (前年比 約1.07倍)

投資有価証券の取得による支出 約2.5億円 (前年比 約1.25倍)

投資先は債券や@コスメを運営する株式会社アイスタイルの株式

事業に関わる投資をしつつ、余った分は債券などの購入にあてているようなので、

特に問題はなさそうです

一株当たり配当金成長性(配当性)

一株当たりの配当金が増配(もしくは現状維持)の傾向であるかを確認します

2010年からの推移は下記グラフのとおり

増配率は高くないものの、上場以来20期連続の増配を継続しています(2024年7月期まで)

配当の伸びは緩やかですが、今後もこの還元方針を維持してもらいたいですね

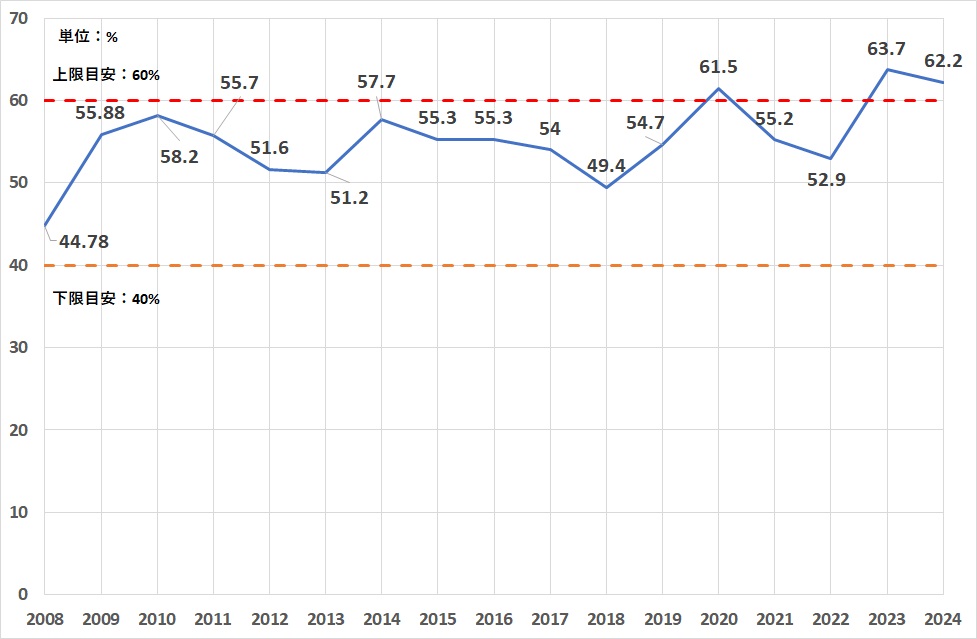

配当性向(配当性)

配当性向が40%以上~60%以下であるかを確認します

(特に、60%越えが頻出していないかが重要です)

2008年からの推移は下記グラフのとおり

高すぎることもなく低すぎることもなく、ちょうどいい範囲で推移しています

この水準を維持できているのは、安定した収益と健全な財務状況だからこそだといえるでしょう

引き続きこのレンジ内でおさまるよう、業績の向上と株主還元の両立に期待したいです

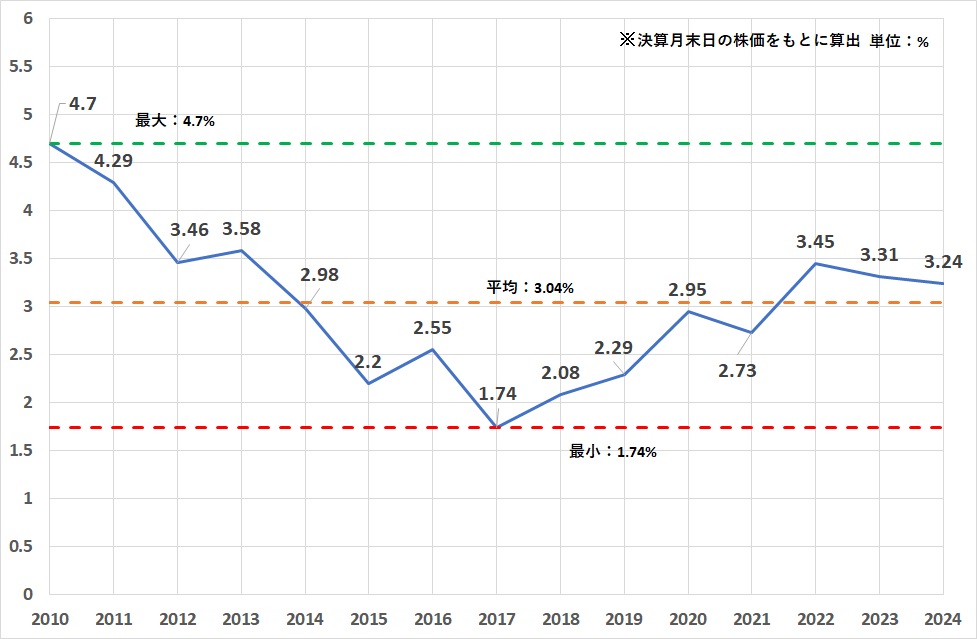

配当利回り(配当性)

過去の配当利回りの最小、平均、最大からどれくらいの利回りが適正なのかを確認します

(特に最大と平均の水準がポイントです)

2010年からの推移は下記グラフのとおり

平均3.04%、最大4.7%

利回りが低い状況で買うのは値下がりリスクがあります

自分が納得いく利回りになるまで待ち、ここぞという時に多めに購入するのが良いと思います

(わたしの場合は、3.8%程度を目安としています)

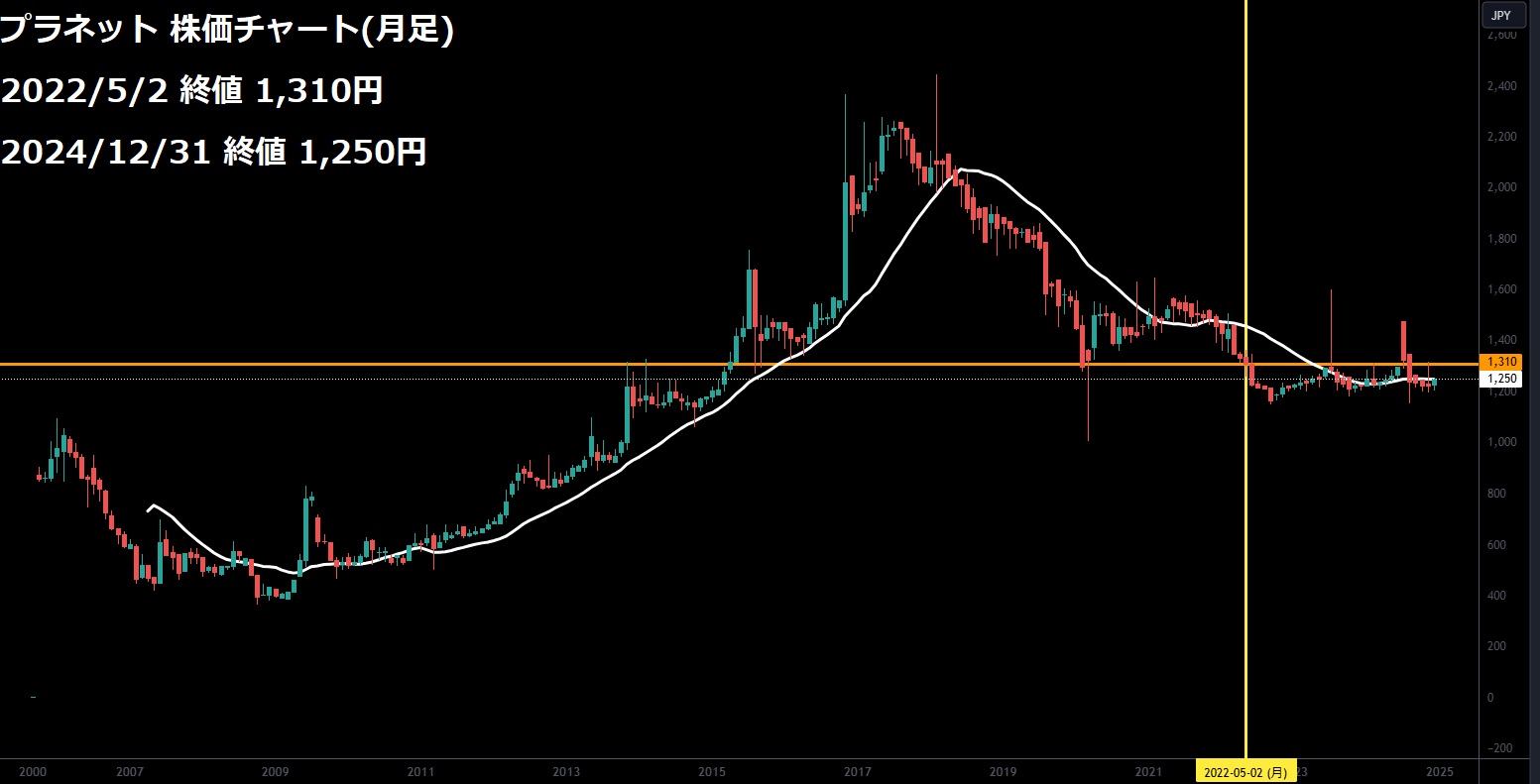

株価推移(2024年12月時点)

2009年からの株価の推移は下記のとおり

※TradingView提供のチャートです

この記事をはじめて投稿した2022/5の株価は1310円

記事を更新した2023/4の株価は1240円

現在の配当利回りは、3.4%程度

個人的には少し物足りない利回りですが、

・チャート上では高値圏ではなさそう、

・ここ数年の配当利回りの水準

からすると、購入を検討しても悪くはなさそうです

最新の株価は下記リンクからどうぞ

2391 プラネット Googleファイナンス

プラネット特有の投資リスク

・システムダウン

大規模な災害や障害事故によって通信ネットワークが停止すると

サービスの提供がストップする可能性がある

・流通構造の変化

流通構造が変化し大手卸売業の合併などが突然発生した場合は、

月次利用料の減収につながる可能性がある

・人材の確保と育成

従業員47名、臨時従業員5名(2024年 7月時点)で規模がちいさい

人材の確保、育成がすすまなかった場合は、業務の遂行や事業拡大に支障がでる可能性がある

プラネットの将来性

花王や大王製紙、P&Gジャパン、大塚製薬、ロート製薬など大手企業とのパイプがあり、

これらの企業が成長するにつれてプラネットの業績ものびていく傾向にある

数年で大成長というよりは、長期でコツコツと成長するとおもいます

上にあげたような大企業すべてが業績不振になることは考えにくいので、

プラネットの業績が急激に落ち込む可能性は低いでしょう

まとめ

プラネット【2391】の銘柄分析、あらためて冒頭の表を見直すと以下のとおり

景気にあまり影響されずに安定した収益を上げ、なおかつ高財務の銘柄なので、

なかなか購入できる機会が無いのがネックですが、

納得いく利回りになれば強気に買っていきたいと考えています

一日でマスターできる!決算書の読み方をまなべる本2選

この記事を読んで、じぶんでも銘柄分析をできるようになりたい!でも、何から勉強したらいいか分からない…というかたにオススメの本を2冊紹介します

どちらもよく似た構成なので特徴を一つにまとめると

・決算書の要点にしぼって解説しているから、短時間でしっかりまなべる

・誰もが知っている企業を例に解説しているから、イメージがつきやすい

一冊だけ選ぶのであれば、企業を例にした解説がより詳細な

「100分でわかる!決算書「分析」超入門」が個人的にはオススメです

最後まで読んでいただき、ありがとうございます

この記事があなたの投資に役立てばうれしいです